Ein außergewöhnliches Börsenjahr liegt hinter uns. Der Dow Jones fiel im Februar von 29.600 auf ein Tief von fast 18.000 Punkte, ein Minus von fast 40 %. Der DAX verlor zur gleichen Zeit ebenfalls fast 40 %. In der Spitze lagen die Verluste bei einigen Titeln aus diesen Indizes bei mehr als 70 %. Bei den Aktionären brach Panik aus. Viele konnten diese Buchverluste nicht aushalten. Sie verramschten ihre Papiere zu Tiefstkursen und realisierten damit die Verluste.

Dann folgte eine rasante Aufholjagd und schon Anfang November hatte der Dow Jones die Verluste nicht nur wettgemacht, sondern sogar ein neues Allzeithoch erreicht. Leider waren viele in dieser Phase nicht mehr investiert. Wir haben diesen Crash ausgesessen und das Depot nur leicht „umgebaut“. Dass wir das Jahr 2020 mit einem Verlust von 1 % beenden, liegt im Wesentlichen an der Schwäche des US-Dollar. Auf Dollarbasis verzeichnen wir ein Plus von gut 10 %.

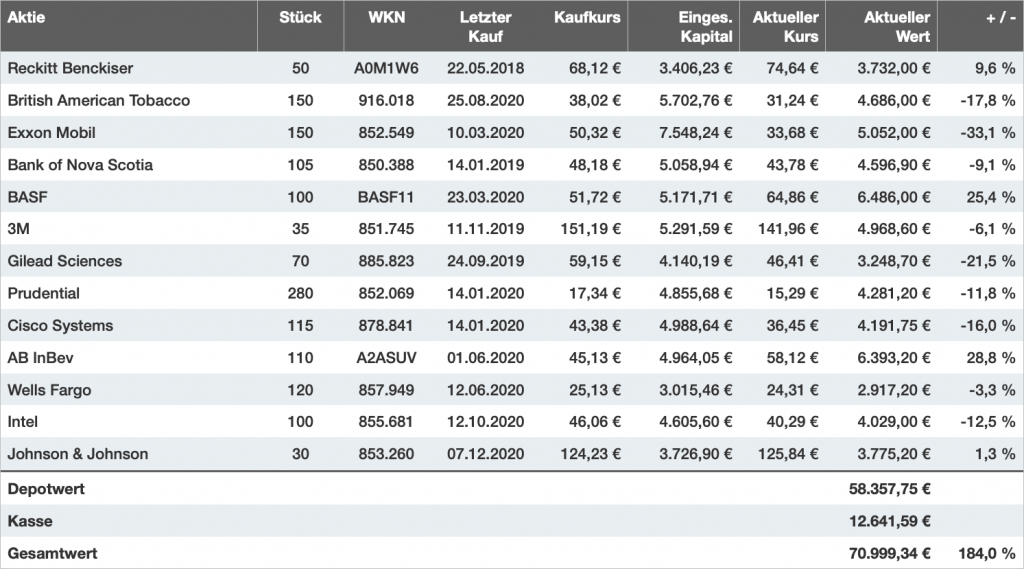

Wir werden den Bestand unseres Depotwertes Gilead Sciences in der neuen Woche um 30 St. aufstocken.

Seit dem 01.01.2013 ist der Gesamtwert unseres Depots um 184 % gestiegen. Der MSCI World Index legte in der gleichen Zeit 101 % zu.

Unsere Einschätzung zu Depotwerten, die aktuell noch im Minus liegen:

BAT erwartet inzwischen eine Umsatzsteigerung von drei Prozent, der Gewinn soll um ca. 5 % zulegen. Dazu will man nach und nach den Umsatzanteil der risikoärmeren Alternativen für Raucher ausbauen.

Die OPEC-Länder wollen den Ölpreis stabilisieren und erhöhen die Förderung deshalb nur um 500.000 Fass. Auch deshalb steht der Preis für ein Barrel inzwischen wieder bei rund 50 Dollar. Im April wurden zeitweise weniger als 17 US-Dollar bezahlt. Der Kurs von ExxonMobil wird davon profitieren, die Dividendenrendite liegt aktuell noch bei mehr als 8 %.

Dank verringerter Rückstellungen für Kreditrisiken sank der Gewinn bei der Bank of Nova Scotia nicht so stark wie erwartet. Der Vorstand ist für die Zukunft optimistisch und rechnet mit wieder steigenden Gewinnen. Das dürfte den Kurs beflügeln und auch die Dividende stabilisieren. Die Dividendenrendite liegt bei ca. 5 %.

3M ist auf einem guten Weg. Die Einnahmen klettern seit einigen Monaten wieder, der Gewinn sollte sich verbessern und auch die Dividende ist mit mehr als 3,5 % attraktiv. Die Aktie liegt noch ca. 30 % unter ihrem Höchstkurs.

Die Gewinnschätzungen für Gilead Sciences und der aktuelle Kurs weit unter dem bisherigen Höchstkurs ergeben ein KGV von unter 10. Dazu eine attraktive Dividendenrendite von knapp unter 5 % machen dieses Wert zu einem Schnäppchen. Wir werden unseren Bestand leicht aufstocken.

Der Firmensitz bleibt zwar vorerst in England aber das Geschäft von Prudential konzentriert sich immer mehr auf Asien und Afrika. Inzwischen gehört der Versicherer in vielen dieser Länder zu den größten Anbietern. Der Brexit dürfte für Prudential deshalb kaum eine Rolle spielen.

Der Netzwerkausrüster Cisco möchte sich unabhängiger vom Hardwaregeschäft machen und baut deshalb den Geschäftszweig Software weiter aus. Der Kurs hat seit dem letzten Tief schon um 20 % zugelegt und dürfte sich weiter verbessern.

Wells Fargo ist weiterhin weit von seinem bisherigen Höchststand entfernt. Die negative Nachricht: der letzte Quartalsgewinn ist stark gesunken, die positive Nachricht: diese Traditionsbank erzielt noch relativ dicke Gewinne im Verhältnis zu Konkurrenten. Wir denken, dass Wells Fargo diese schwierige Phase meistern wird.

Bei Intel gab es Schwierigkeiten bei der Produktentwicklung. Kleinere Konkurrenten waren besser und vor allem schneller. Der Hedgefonds Third Point ist bei Intel eingestiegen und nimmt nun Einfluss auf die Geschäftspolitik, um den Aktienkurs wieder anzukurbeln.